[ad_1]

Dans la continuité de sa grande série d’articles sur « Où en est la development de Golfs en France ? », Golf Planète s’intéresse aujourd’hui à un sujet proche, celui de la cession et de l’acquisition de golfs dans notre pays.

Très peu d’informations sont disponibles sur la query de l’achat et de la vente de golfs : afin de mieux comprendre la state of affairs, nous avons interrogé Thierry Denier, fondateur de TD Golf Conseil, afin de nous éclairer sur cette activité aux nombreuses facettes qui have a tendency à pérenniser les constructions golfiques existantes en France.

Thierry Denier, 59 ans, d’origine picarde, a été architecte avant de se lancer dans cette career uncommon. Il est installé près de Montpellier. Ses propos nous font pénétrer dans un monde dont dépend en bonne partie l’avenir du golf français. Nous le remercions vivement pour la qualité de cet entretien exhaustif et très professionnel.

Pour le contacter, vous trouverez toutes ses coordonnées à la fin de notre entretien.

Roland et Denis Machenaud

De la recherche jusqu’au démarrage de l’exploitation

GP. : Thierry Denier, remark est né TD Golf Conseil ?

Thierry Denier : Je me suis installé en 2005 dans le sud de la France, à Mauguio près de Montpellier, berceau de Golfy et d’autres acteurs importants du monde du golf. Auparavant, j’avais travaillé pendant 40 ans dans l’structure et le monde de la development. Diplômé Architecte-urbaniste en 1998, j’ai mis un terme à mon statut d’architecte libéral depuis la fin 2021. En 2018, en pleine Ryder Cup, nous avons décidé avec mon épouse de nous lancer dans l’acquisition d’un golf.

Thierry Denier : Je me suis installé en 2005 dans le sud de la France, à Mauguio près de Montpellier, berceau de Golfy et d’autres acteurs importants du monde du golf. Auparavant, j’avais travaillé pendant 40 ans dans l’structure et le monde de la development. Diplômé Architecte-urbaniste en 1998, j’ai mis un terme à mon statut d’architecte libéral depuis la fin 2021. En 2018, en pleine Ryder Cup, nous avons décidé avec mon épouse de nous lancer dans l’acquisition d’un golf.

N’ayant qu’une imaginative and prescient limitée du golf l’ayant pratiqué tardivement, j’ai décidé de me former pour obtenir en 2019 un diplôme de Directeur-Gestionnaire de golf obtenu à l’AIMG.

Après avoir subi three échecs dans notre projet, j’ai bien compris qu’il y avait, dans la cession et l’acquisition de golfs, matière à faire pour aider les futurs acquéreurs, biens souvent trop novices.

De ce constat est né en 2021, TD Golf Conseil, qui intervient auprès des propriétaires et exploitants de golf pour la cession de leurs activités et auprès des acquéreurs qui souhaitent reprendre une activité golfique en les accompagnant de la recherche jusqu’au démarrage de l’exploitation et plus si besoin.

Les paramètres qui boostent aujourd’hui la vente des golfs

GP. : Où en est le marché de la cession et acquisition de golfs en France ?

TD : C’est un très vaste sujet pour lequel il faut revenir à une analyse plus poussée de la state of affairs actuelle conjoncturelle.

C’est un marché en plein increase mais très spécialisé et très confidentiel. Vous comprendrez donc que je ne citerai pas ou peu de noms ou de cas précis en restant sur des généralités

Il faut revenir en arrière pour bien comprendre ce marché.

Il existe en France 738 constructions golfiques (supply FFG).

Ces 738 constructions se décomposent globalement de la manière suivante :

– Environ 80 petites constructions (créées récemment dans le sillon de la Ryder Cup et sous l’impulsion de la FFG),

– Environ 100 golfs créés avant les années 1965 que j’appelle les golfs « institutionnels » de grande renommée et qui ne sont pas à vendre,

– 180 golfs créés entre 1965 et 1985, majoritairement des golfs dits « associatifs » dont une partie va muter au fil des ans en golfs commerciaux, non sans souci,

– 385 golfs créés entre 1985 et 1995 (moyenne de 10 golfs par an) durant la période du « Increase du Golf en France », la plupart commerciaux, avec un pic de création d’environ 253 golfs sur 5 ans (1985-1990)

– Et enfin environ 176 golfs (dont les petites constructions) créés sur 25 ans (7 golfs par an) dont la majorité sont des golfs « publics » créés par les collectivités locales (communes, SEM, and so on….).

Actuellement, l’activité de cession et acquisition s’accélère sur les golfs créés entre 1985 et 1995 représentants 385 constructions.

A l’époque, les golfs ont été créés majoritairement par trois grandes familles d’investisseurs : –

– les grandes familles bourgeoises, châtelains et grands propriétaires terriens (ce qui nous vaut la présence de très beaux parcours de golfs dans des cadres somptueux avec châteaux)

– Les agriculteurs, eux aussi propriétaires terriens mais agricoles, qui maitrisaient l’arrosage et qui commençaient à voir les effets néfastes arrivés de la Politique Agricole Commune (PAC créée en 1972) –

– et enfin, les entreprises de Travaux Publics qui voyaient dans le golf un marché lié aux travaux (terrassement, réseau, canalisations, lacs, and so on…) et à la gestion des espaces verts, ce qui nous vaut certains parcours atypiques en France.

Il s’avère que toutes ces personnes, propriétaires et/ou exploitants de golfs, arrivent à l’âge de la retraite. Il est très fréquent de voir des golfs en exploitation gérés par des dirigeants de plus de 80 ans (je connais deux propriétaires de golf qui ont respectivement 94 ans et 92 ans !) : ces personnes sont encore à la tête de leurs golfs sans avoir pu les transmettre.

C’est donc tout à fait naturellement que ces golfs se retrouvent à la vente.

Néanmoins, d’autres facteurs actuels font que la cession de golfs s’accentue. La crise du Covid qui, malgré la période difficile que ceux-ci ont passé, mais avec un soutien et un accompagnement efficace de la FFG et de l’État, a de manière surprenante, un effet positif sur les chiffres d’affaires enregistrés depuis l’année 2021 et les rend plus valorisables (pour celle n’ayant pas opté pour des PGE importants).

S’ajoute la perspective du « Zéro Phyto » pour 2025, qui nécessite une refonte de la gestion de l’entretien du parcours avec un retour aux travaux mécaniques des sols ; il faut donc repenser le parc matériel, donc l’achat de nouvelles machines (dans un marché hyper tendu du fait de la crise) et donc aussi de gros investissements que ces propriétaires n’ont plus envie de supporter. Mise en lumière cet été à tord ou par méconnaissance de certains détracteurs, la problématique de l’eau également nécessite, elle aussi, une refonte du système d’arrosage bien souvent vieillissant et rendu hybride au fil des années, par des systèmes plus innovants qui ne s’adaptent pas sur ces vieux réseaux.

Ce sont l’ensemble de ces paramètres qui boostent le marché de la cession des golfs en France actuellement.

Les acheteurs sont tous des passionnés de golf

GP : Mais qui dit cession dit acquéreur ! qui sont-ils ?

TD : La crise du COVID n’a pas eu que du mauvais. Elle est un des éléments fondateurs de la recrudescence d’acquéreurs d’entreprises golfiques. Mon vocabulaire change automotive nous passons dans le monde de l’entreprenariat où les rapports diffèrent. J’utilise le terme « entreprise golfique » automotive avant tout, on vend ou on achète une entreprise, dont le fond est composé d’un ou plusieurs parcours de golfs.

C’est une entreprise qui oblige automotive le parcours nécessite un entretien minutieux chaque jour de l’année, 24 heures sur 24.

Les acquéreurs sont avant tout des passionnés de golf : ce sont des investisseurs ou des cooks d’entreprises, en activité ou ayant cédé tout ou partie de leurs actions et qui souhaitent exploiter un domaine golfique pour lier travail et plaisir. Ceux-ci souhaitent acquérir le foncier plutôt que d’en être locataire. La crise du COVID a également montré à certaines entreprises leur fragilité en étant mono-segment. Dans un souci de diversification de leurs activités, le golf et ses valeurs mis en avant durant cette crise, rentre dans les critères vertueux et environnementaux de leur démarche.

Néanmoins, contrairement aux idées reçues sur les propriétaires-exploitants de golfs, en référence à un article du Figaro de 2015 intitulé « Propriétaire d’un golf 18 trous, une folie ? », il faut souligner que les acquéreurs regardent l’acquisition d’un golf comme la gestion d’une entreprise, certes complexe, et j’y reviendrai, mais avec des objectifs de rentabilité et d’équilibre financier.

Une entreprise golfique est une entreprise comme les autres mais avec ses codes, ses modes de gestion et qui gagne de l’argent lorsqu’elle est bien gérée. Bon nombre de lecteurs et de golfeurs seraient bien étonnés de connaître les bénéfices réalisés (pourcentage de résultat à deux chiffres…) de certains golfs près de chez eux.

Cela a une réelle incidence aujourd’hui sur l’approche de l’acquisition automotive elle nécessite un travail d’analyse et de projection, d’accompagnement, de valorisation pour amener le projet dans la course fixée et rendre viable et pérenne la reprise de l’entreprise. Les acquéreurs sont souvent des personnes qui connaissent le monde de l’entreprise. Ils connaissent et maitrisent généralement une seule partie de la gestion d’une entreprise golfique mais pas l’ensemble de celle-ci (excepté pour les propriétaires de golfs qui rachètent des golfs).

Les golfs sont des entreprises comme les autres… ou presque

GP : Pouvez-vous nous parler des spécificités d’une entreprise golfique ?

TD : Un golf est une entreprise très complexe à tous factors de vue.

Tout d’abord, une entreprise golfique est composée généralement de four ou 5 centres de earnings (que l’on appelle CDP), tous biens différents les uns des autres tant dans leurs ressources financières et humaines, que dans leurs fonctionnements et que dans leurs rentabilités.

Par contre, ils sont tous au service de l’activité centrale et qu’il ne faut jamais oublier qu’est LE GOLF.

On voit bien trop de golfs perdre l’âme de ce sport-loisirs pour devenir des centres d’affaires, même si cela est nécessaire, en reléguant le parcours au second plan.

On trouve donc dans une entreprise golfique :

– Une entreprise liée à l’activité golfique composée du CA (chiffre d’affaires), des abonnements, de la vente des green-fees, de l’activité du observe (bien souvent sous exploitée), des places de voiturettes et golf equipment, et du CA de l’enseignement (quand il y en a et cela reste un vrai sujet sur chaque cession).

– Une entreprise qui ressemble à un magasin de vente, le Proshop, qui fonctionne sur de l’achat, de la marge et du inventory. Ce CDP est difficile à maîtriser du fait de la présence des websites de vente sur web (golf equipment, textile et autres équipements) et il varie en fonction de la localisation du golf, de sa clientèle et de sa renommée.

– Une entreprise liée à l’activité du bar et restauration, avec de l’achat de matières premières, des coûts de transformation et du personnel adapté.

– Une entreprise d’espaces verts qui nécessite également du personnel adapté, des investissements en matériel (acquisition et réparation) et des prices d’entretien lourdes (sable, engrais, semences et de moins en moins de produits phytosanitaires). Le fonctionnement de cette entreprise, non quantifiable, est et doit être en corrélation avec le CA de l’activité golfique.

– Et parfois, une entreprise qui gère le réceptif (hébergement touristique, hôtel, séminaires, mariage, and so on…) lorsqu’il y en a.

Chaque composante génère des systèmes de rentabilité différents. La réussite d’un golf passe donc par une capacité à faire travailler toutes ces micro-entreprises ensemble et dans le même sens.

Voilà la réussite de la bonne gestion d’un golf. Une stratégie existe et bien évidemment, elle est la base de mon activité et je ne peux donc la dévoiler ici.

Une fois évoquée la structure des CDP d’une entreprise golfique, il reste bien d’autres sujets qui influent lors de la cession d’un golf. Trouver l’acquéreur qui acceptera la reprise dans des situations souvent figées.

L’side juridique

Je veux parler de l’side juridique des entreprise golfiques.

Chaque golf est différent dans sa forme structurelle juridique et dans sa forme foncière. L’exploitation d’un fonds de commerce d’une entreprise golfique ne peut se faire que s’il y a un parcours donc du foncier. C’est l’une des particularités de ce kind de fonds de commerce.

Sur la forme structurelle juridique, les entreprises golfiques fonctionnent sous des formes de sociétés différentes. L’exploitation est souvent dans une société (SARL, SA, SAS, and so on.) dans laquelle l’ensemble des CDP sont regroupés dans un compte d’exploitation distinctive ou au mieux dans 2 sociétés distinctes, l’une gérant la partie golfique (activité golfique, location, proshop, enseignement, observe et la partie entretien), l’autre la partie Bar-restauration et réceptif s’il y en a. Cette seconde donne lieu de temps en temps à une gestion externe sous la forme d’une location-gérance, dont la maitrise échappe à l’activité golfique ce qui n’est pas sans poser problèmes.

Les sociétés sont composées d’un distinctive ou de multiples associés, avec des participations extérieures ou d’une holding. Le cas le plus difficile à gérer étant le golf associatif passé en société avec une multitude d’associés. La gestion des associés pose souvent une problématique sur la cession des elements sociales des sociétés à vendre et souvent retarde ou annule la vente. Un actionnaire d’un golf associatif a une notion de propriété du golf beaucoup plus forte qu’un easy associé en considérant que le golf lui appartient même s’il n’a que quelques elements. Certains varieties d’associés sont aussi difficiles à gérer.

Pour exemple, un golf dont la société d’exploitation est à 50/50 avec le Professional de Golf, posera le problème de la gestion de l’enseignement par le nouvel acquéreur. Faire converger des idées de gestion d’une entreprise avec l’idée du golf idéal souhaité par un Professional de Golf reste un pari difficile et souvent voué à l’échec. Ceci est un constat issu de nombreuses conditions que je vois quotidiennement. Cela ne se pose pas sur les petites constructions de kind observe ou parcours école qui sont bien souvent mieux gérées par des Professional de Golf que par d’autres varieties de propriétaires automotive le Professional de Golf est la base du fonctionnement de ces constructions basées sur l’apprentissage du Golf et l’enseignement.

Les problèmes restent différents à gérer tant pour le vendeur que pour l’acquéreur lorsque l’on parle de cession de elements sociales, cession de branche d’activité (ce qui arrive lorsque les sociétés ont d’autres activités que celles du golf) ou cession de fonds de commerce. A chaque cession, la state of affairs est différente, souvent du level de vue fiscal, et il faut faire converger les contraintes du vendeur à celles de l’acquéreur.

Le difficile problème du foncier

A cela vient s’ajouter le difficile problème du foncier qui fait partie ou non de la cession.

Il faut remonter à l’origine de la création des golfs évoqués précédemment. Les exploitants de golfs ne sont pas obligatoirement les propriétaires du foncier que constitue le golf en cession.

Durant la période forte de development des golfs et selon le kind de créateur de l’époque, la construction foncière est très différente d’un golf à l’autre. On trouve actuellement des propriétaires de golfs qui sont à la fois propriétaires du foncier et de la société d’exploitation. Cela reste la cession la plus easy et la plus rapide automotive l’acquéreur est face à un seul vendeur.

Mais l’histoire fait que malheureusement, cela reste une half infime de la state of affairs des golfs. On trouve :

– Des exploitants de golfs qui ne possèdent pas le foncier mais qui possèdent un bail industrial et plus généralement d’un bail emphytéotique d’une durée de 40/50 ans voire plus.

– Des exploitants de golfs qui possèdent une partie du foncier acquis au fil des années par le rachat de parcelles, généralement intégrée à la société d’exploitation ou dans une SCI et le reste en bail industrial ou bail de location ou bail emphytéotique.

– Des exploitants de golfs, qui sous le couvert d’un bail à development, ont créé à l’époque le parcours et les infrastructures qu’ils se doivent de maintenir en état durant toute la durée du bail. Parcours et infrastructures qu’ils doivent restituer à la fin du bail, avec ou sans indemnités de restitution. Ce cas a été souvent mis en place par les propriétaires fonciers de l’époque du increase (1985-1995) qui voyaient dans ce système une valorisation de leur foncier, moyennant un faible loyer, sans que cela ne leurs coûte monétairement, souvent initiés par les créateurs de la famille des travaux publics. C’est aujourd’hui le cas le plus problématique à gérer tant pour le vendeur que pour l’acquéreur. En effet, un exploitant de golf vend sa société d’exploitation sans être propriétaire ni du foncier et ni des investissements qu’il a fait durant des années étant donné que ces éléments reviennent au propriétaire bailleur du foncier à la fin du bail dans le cadre de la restitution (bien souvent sans indemnités malheureusement). Les baux à development de l’époque arrivent bien souvent à l’échéance des années 2030 à 2050 et complique la imaginative and prescient d’un acquéreur qui se voit vouer à l’distinctive exploitation et entretien du parcours et des infrastructures, nécessitant des investissements d’entretien puisque vieillissants et souvent plus aux normes actuelles. L’acquéreur doit acheter un fonds de commerce ou des elements sociales de sociétés qui disparaitront à la fin du bail si le propriétaire décide de récupérer son foncier. Se pose aussi également dans ce kind de bail, la query du développement immobilier du domaine golfique qui nécessite un accord du propriétaire bailleur générant bien souvent une renégociation du loyer.

– Des exploitants de golfs dont le foncier et l’immobilier sont composés d’un bail à development avec une partie en pleine propriété et une autre partie en bail emphytéotique.

Les exemples ne manquent pas mais la gestion du foncier, dont l’acquisition est souhaitée par l’acheteur, reste un level très délicat dans une cession. Souvent viennent s’ajouter des conflits générationnels, entre le bailleur propriétaire et son locataire, l’exploitant du golf. Dans le cadre d’une vente, la gestion de la cession du foncier reste la partie la plus chronophage, allongeant les délais entre la lettre d’intention de l’acquéreur et la signature définitive de la cession. Période dans laquelle les conseils (avocats, notaires, and so on…) doivent s’harmoniser pour aboutir à des actes sans faille pour l’acquéreur. La valorisation du prix de cession du foncier reste le level le plus difficile à gérer automotive il faut trouver le juste prix qui convient à l’acquéreur mais qui ne convient jamais à l’exploitant ou le propriétaire qui a une imaginative and prescient idyllique de la valeur de son golf. C’est bien souvent là que se situe le level d’échec de la cession. Trop peu nombreux sont les exploitants et propriétaires de golfs qui se donnent les moyens, avant de mettre leur golf en vente, de peur d’être obligés d’admettre la juste valeur de ceux-ci ou pensant à la bonne étoile (qui n’existe plus de nos jours) d’établir une valorisation goal de leur entreprise et du foncier.

Lorsque la valorisation est faite et acceptée par l’exploitant et/ou le propriétaire du foncier, les probabilities d’aboutir rapidement à la cession sont multipliées par 5 dans un délai de 6 mois. Si le prix est justifié alors le golf trouve preneur.

Entre 150 et 200 golfs vont changer de principal dans les 10 ans

GP : Remark voyez-vous, dans les années à venir, le marché de la cession-acquisition du golf en France ?

TD : Tout d’abord, le marché existe puisqu’à ce jour on peut estimer que sur les 385 golfs créés lors des années 1985-1995, 150 à 200 constructions de golfs devront changer de principal dans les 10 prochaines années pour les raisons évoquées ci-avant.

Derrière cette state of affairs et l’optimisme de mon activité, il reste un élément essential qui permettra la mutation de ces golfs : « Il faut un vendeur et un acheteur ».

C’est sur ce constat que se pose actuellement la cession de golfs en France.

Les acquéreurs sont présents et souhaitent investir dans le monde de l’entreprise golfique. Le problème pourrait venir de la place des vendeurs qui pensent que leur golf a une valeur haute à la seule justification d’un prix qui bien souvent ne correspond pas à leurs valeurs. Ils ont été parfois évalués par des cupboards n’ayant aucune connaissance des méthodes d’évaluation et de valorisation d’une entreprise golfique. Récemment, j’ai été contacté pour une réunion en visio avec un des plus gros cupboards mondiaux de conseil en entreprise afin d’éclairer three de leurs collaborateurs sur la méthode à employer pour évaluer un golf qu’ils avaient à la vente. Bien évidemment, ces personnes souhaitaient obtenir la méthode sans en payer le coût et ils ont donc évalué leur golf de leur côté sans savoir.

Comme toute entreprise, une cession de golf passe par une valorisation (valeur des elements sociales, valeur du fonds de commerce, valeur du capital, des immobilisations, des éléments corporels et incorporels) à l’appui des bilans comptables (à retraiter pour la période du COVID) mais également à l’appui d’une analyse précise des différents CDP, de leur rentabilité, de leur possibilité d’évolution permettant à l’acquéreur d’entrevoir un développement doable.

A juste titre dans un de vos précédents articles, il était fait état de la création de nouveaux parcours en France et de la saturation des parcours.

Simon GLINEC (FFG) faisait état d’un ratio de 593 licenciés par golf. L’analyse détaillée actuelle des golfs à la vente ne démontre pas un tel nombre et bien heureux, les exploitants de golfs s’ils avaient ce chiffre. La réalité est bien plus dure que cela. De plus l’exploitant de golfs s’attache avant tout au nombre de ses abonnés ou membres plutôt qu’à son nombre de licenciés. Le coefficient de transformation du nombre de licenciés en nombre d’abonnés est faible (coefficient situé entre zero,5 et zero,eight pour les plus chanceux). A cela s’ajoute le déséquilibre du nombre de licenciés donc d’abonnés entre les golfs commerciaux et les golfs associatifs à la fiscalité avantageuse.

Trop nombreux sont également les exploitants de golfs qui ne possèdent pas une EMG (Étude du Milieu Golfique) que la FFG peut établir pour un faible coût, outil indispensable pour comprendre son environnement mais aussi orienter et être acteur de l’évolution de son potentiel. La valorisation d’une cession d’un golf passe aussi par tous ces indicateurs issus de l’analyse de la state of affairs de l’entreprise et du milieu dans laquelle elle gravite.

Certains golfs ne peuvent plus se développer compte-tenu de leur localisation et de la concurrence locale. Comme évoqué dans un article précédent de votre série, certains propriétaires et/ou exploitants de golfs fixent des prix de cession basée sur des valeurs telles qu’une transaction immobilière ou confient la vente de leur golf à des agences immobilières. Il faut juste rappeler qu’il s’agit de la vente d’une activité commerciale, avec ses obligations et que vendre un domaine golfique c’est avant tout vendre un ou des parcours de golf qui obligent chaque jour de l’année à un entretien. Malheureusement peu de propriétaires et exploitants de golfs ne font ce travail de valorisation et ne se préparent à la cession de leur activité.

Il existe un prix de marché en matière de vente de golfs en France même si les propriétaires ou exploitants ne veulent pas l’entendre.

Les acquéreurs vérifient, auprès de leurs conseils, la valeur du golf qu’ils souhaitent acheter. J’entends très régulièrement : « Monsieur Denier, vous imaginez si votre acquéreur devait faire le même golf à cet endroit et de cette qualité, combien cela lui coûterait ? » A cela je réponds systématiquement : « Cela ne serait pas doable compte tenu des règles d’urbanisme et des délais pour obtenir les autorisations ».

Deux exemples concrets : Golf de ROISSY, conçu par Michel Niedbala qui a mis 12 ans pour lui faire voir le jour et 12 ans également pour ce porteur de projet d’une petite construction (observe + 6 trous école,) dans le Gard pour obtenir les autorisations.

Quels que soit sa structure (juridique et financière) et son mode d’exploitation, tout golf est valorisable moyennant une volonté des exploitants ou propriétaires de faire face à la réalité de la valeur de leur entreprise et de leur foncier.

Quid des risques urbanistiques ?

GP : Vous avez évoqué les risques urbanistiques encourus par les propriétaires de golfs. Pouvez-vous nous éclairer sur ce sujet ?

TD : Évidemment ayant exercé en tant qu’architecte-urbaniste, je m’intéresse fortement à la state of affairs actuelle de l’urbanisme des golfs et j’ai récemment pu, pour le compte de propriétaires de golfs, mettre en software avec des résultats la teneur des propos qui vont suivre.

Hormis le potentiel valorisable financièrement, lorsqu’ils en existent sur les golfs, les droits à construire sur les golfs sont menacés par les providers de l’Etat et certains autres organismes (CDPENAF, MRAe, and so on….) sous couvert de la pression écologiste de plus en plus présente au niveau des collectivités territoriales partant du constat basique : « Un golf , ça pollue à trigger des produits phytosanitaires et ça consomme beaucoup d’eau ! ». La state of affairs de cet été nous l’a prouvé à travers des interventions d’élus ou d’activistes.

Je ne connais aucun exploitant de golf qui se réjouit de débourser des milliers d’euros pour des quantités infimes de produits phytosanitaires et des factures d’eau.

L’évolution de l’urbanisme des golfs débute après le RNU (Règlement Nationwide d’Urbanisme) qui fait foi encore à de nos jours dans les communes non dotées d’un Plan native d’Urbanisme (PLU) par la mise en place des Plan d’Occupation des Sols (POS) visant à instituer un zonage et un règlement. Les POS ont permis aux golfs de se développer autour de programmes immobiliers à vocation d’habitat.

A la caducité des POS, prévue initialement en 2015 puis repoussée en 2019, les PLU ont pris place dans les communes qui avaient initié la mise en place de cet outil urbanistique et ont permis d’identifier les events urbanisables des fonciers comportant un golf. A ce jour, certains golfs sont toujours complétement constructibles sur leur emprise totale y compris le parcours. A contrario, les communes n’ayant pas mis en place un PLU se retrouvent au régime du RNU et là, plus rien n’est constructible. Le regroupement des collectivités locales en Communauté de Communes provoque un abandon du PLU communal au revenue d’un Plan Native d’Urbanisme Intercommunal appelé PLUi.

C’est à ce second précis où l’urbanisme d’un golf est en hazard si on n’y prête pas consideration.

L’État considère que les golfs passeront en zone N dite « Naturelle », certes ce qui peut sembler logique compte-tenu que les golfs sont des espaces de biodiversité. Par ce changement, le golf perd ses droits en constructibilité. En zone N, on ne peut plus construire sauf à créer des STECAL (Secteur à Taille Et Capacité Limitée) dans lesquels les projets doivent être identifiés et quantifiés. Il y a donc lieu d’être interventionniste lors de la section d’élaboration du PLUi et particulièrement au stade du PADD (Plan d’Aménagement et de Développement Sturdy) pour inscrire le golf comme élément de développement économique, touristique et comme équipement structurant le territoire dans lequel il se trouve. Puis dans une autre section en demandant des STECAL qui doivent être justifiés à travers le futur plan de zonage et les règles de constructibilité dans le règlement. Ces STECAL doivent déterminer les valeurs quantitatives (surfaces, niveaux, emprises) et des affectations précises à l’appui de doc les justifiant (étude de développement du golf, impression, and so on…). Sur le sujet des affectations, il en est fini avec les possibilités de constructions de logement en zone N. Seules ne sont autorisées, sous situations, les locations à vocation d’hébergement touristiques (gîtes, résidences de tourisme, hôtel) ainsi que celles liées au fonctionnement de l’activité du golf lui permettant un développement dans l’avenir. Il faut donc avoir une démarche de projection dans l’avenir de l’évolution du domaine golfique. Ces procédures et actions sont longues et les droits d’urbanisme font l’objet d’arbitrage au niveau de l’ensemble de ceux de l’intercommunalité nécessitant un suivi et une veille sur les demandes faites. Cela est d’autant plus difficile lorsque plusieurs golfs se trouvent sur le territoire de l’intercommunalité et avec des risques si un des golfs est en gestion publique.

J’apparel donc l’consideration sur ces sujets automotive ils sont en étroite symbiose avec la cession ou l’acquisition d’un golf et son avenir. Bon nombre de propriétaires ou exploitants de golfs pensent disposer de droits à construire.

C’est un vaste sujet aux conséquences lourdes en termes de cession et d’acquisition dont les propriétaires et exploitants ne mesurent pas les effets et bien souvent trop tard (lors de la cession généralement….)

Des exemples de prix

GP : Vous nous parlez d’achats et de vente de domaines golfiques mais qu’en est-il de la valeur de ceux-ci ?

TD : Bien que le sujet reste tabou sur la véritable valeur des golfs, il n’en reste pas moins, comme je l’indiquais ci-avant, qu’il y a une valeur de marché des entreprises golfiques en France.

Le prix de cession ou d’acquisition varie selon la nature de ce qui est vendu (foncier, infrastructures, and so on…) ou/et à céder (elements sociales, fonds de commerce, and so on…)

On peut estimer que pour le foncier d’un golf, c’est à dire l’acquisition des terrains du parcours et des infrastructures (club-house, observe, atelier greenkeeping, bar, restaurant) varie selon la superficie de foncier affecté au parcours, les surfaces des locaux cédés et l’état world de ces deux entités ainsi que les éventuels droits à construire. On trouve des golfs 18 trous sur des bases foncières de 40 à 45 hectares et d’autres sur des bases de 70 à 80 hectares, soit du easy au double.

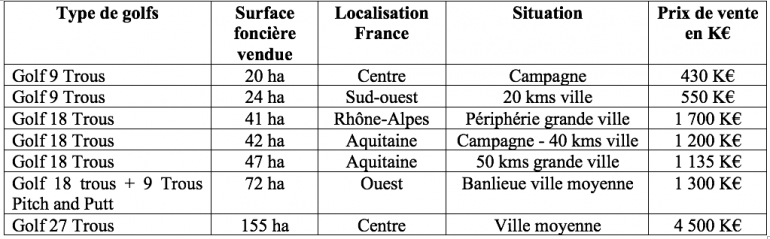

Je vous joins un tableau, non-exhaustif, de valeurs de golfs vendus ou à céder actuellement pour éclairer vos lecteurs et les éventuels acquéreurs :

On s’aperçoit qu’il n’y a pas de logique toute faite pour la partie foncière compte-tenu que l’on se trouve sur telle ou telle localisation ou région, sur l’side esthétique et l’état du parcours, sur le kind d’infrastructures. Néanmoins, on peut dire qu’en moyenne, le foncier d’un golf 18 trous, d’une floor de 45 hectares, se vend entre 1 200 et 1 500 Ok€, montant auquel s’ajoutera la valeur de ou des sociétés d’exploitation.

Ces prix, même si les propriétaires ne semblent pas les admettre (bien que dans mon tableau, three des prix annoncés sont des fonciers vendus) sont issus d’une évaluation précise que j’établi au cas par cas et qui prennent en compte les montants des investissements à prévoir pour l’acquéreur.

En effet, lorsque l’on achète une entreprise, quelle qu’elle soit, on achète un outil de travail. Il s’avère que pour le golf, l’outil de travail est composé majoritairement du parcours et de matériels qui se doivent d’être à la hauteur de la valeur de l’entreprise mais aussi en bon état voire parfait état.

Là n’est pas toujours la réalité et tout particulièrement pour les golfs se situant dans la tranche 1985 -1995.

Acheter des actifs … et des passifs

Acheter une entreprise golfique, c’est souvent acheter des actifs mais aussi un passif bien souvent constitué d’emprunts mais de comptes courants d’associés, qui ne sont que des dettes de la société envers les associés qui souhaitent récupérer leurs contributions. La gestion des emprunts PGE devient un sujet brûlant pour certains golfs également.

Je mets toujours en garde les acquéreurs sur le fait de prévoir un price range à minima de 500 à 600 Ok€ et au most de 1 000 Ok€, à investir dans les deux premières années, correspondant au montant des travaux de mise à niveau du parcours, du matériel, du programme agronomique à mettre en place. C’est un élément vital de l’acquisition pour l’acquéreur automotive c’est la réussite de la pérennité de la future exploitation. Je vois trop de golf remis à la vente au bout de 2 ou three ans de reprise d’exploitation automotive cet side n’a pas été prévu par l’acquéreur et bien souvent que l’on s’est bien gardé de lui indiquer.

C’est grâce à mon travail d’analyses multicritères et pointues que l’acquéreur réussi son acquisition.

C’est aussi par ce travail que le juste prix du foncier est calculé.

Sur la partie valeur des elements sociales ou fonds de commerce, j’observe, qu’après de multiples cas étudiés et des ventes réalisées, que la valeur moyenne de ces éléments cédés s’élève au most entre 65 et 70 % du CA annuel (hors hébergements) ce qui donne un prix de cession d’environ 650 Ok€ pour un golf réalisant un CA de 1.000 Ok€ (CA HT activités golfiques + bar/restaurant sans hébergement). D’autres calculs de valorisation sont faits pour corroborer la juste valeur du prix de cession.

Certaines sociétés d’exploitation pensent céder leurs activités avec de prix représentant 100 à 200% voire plus, du montant de leurs CA. C’est illusoire et souvent une perte de temps.

L’appréciation du montant de cession se fait par une valorisation à plusieurs étapes de chaque centre de earnings (CDP) automotive les différentes activités n’ont pas la même rentabilité et le même poids dans la répartition du CA annuel d’un golf. Ces mêmes CDP ayant aussi l’effet inverse de pénaliser la valeur du golf par leurs mauvaises gestions. L’expérience du COVID démontre actuellement cette constatation.

Dans le cas de l’évaluation de la valeur d’un golf, la prise en compte des incidences de la période COVID est calculée à travers des méthodes de retraitement. Il en est de même sur les effets post-COVID récents qui ne reflètent pas la réalité d’une constance de marché établie mais bien d’un phénomène ponctuel (assorti de PGE non remboursés ou de décalage de remboursements d’emprunts). Dans une étude du marché anglais récente, faite par BRS GOLF, ceux-ci indiquaient à juste titre, que l’année qui est le comparateur le plus pertinent est celle de l’année pré-pandémique de 2019. Pour ma half, je base mes analyses d’évaluation sur une période de 5 à 6 ans (2017/2018 à 2022).

Le prix du conseil

GP : Je suis propriétaire d’un golf, je veux le céder et préparer cette cession. Combien vaut vos providers pour ce kind d’intervention ?

TD : Mes providers pour une analyse et une valorisation d’un golf 18 trous avec bar/restauration et sans hébergement se situent entre 6 000 et eight 000 euros HT (hors frais de déplacement). La variation du prix est conséquente à la structuration de l’entreprise golfique. Cette prestation permet au golf d’avoir une imaginative and prescient sur leur state of affairs, de mettre de l’ordre juridique « dans la maison » et surtout de commencer à rectifier certains factors qui pourront être l’objet de remarques d’un acquéreur lors d’une visite ou d’une analyse.

Ce n’est donc pas une dépense mais un investissement pour le golf.

L’idée est bien de sécuriser la vente tant pour le vendeur que pour l’acquéreur. L’expérience démontre que tout éléments découverts durant la période de compromis insécurisent l’acquéreur et souvent ouvrent la porte à des renégociations de prix non souhaitées par les vendeurs. Généralement la vente n’aboutit pas.

Pour être complet sur la query des honoraires, lorsque j’interviens pour un acquéreur, ceux-ci sont à la cost unique de celui-ci et librement négocié selon le degré d’implications qu’il souhaite me confier pour l’accompagner dans cette belle aventure.

Dans ce cas et généralement, mon intervention s’étale à minima jusqu’à la signature finale de la cession pour la mise en place et la reprise de l’exploitation et bien souvent perdure sur un accompagnement pour la mise en place de la stratégie de développement du golf et des différents projets (recrutement, achat matériel, projets immobiliers, droits d’urbanisme, recrutement des conseils extérieurs (terrain, agronomie, architecte de golfs, enseignements, entretien matériel, and so on…).

GP : Avez-vous le temps de jouer au golf ?

TD : Assez peu d’autant que je suis un joueur moyen, irrégulier, avec un index de 24. J’ai commencé le golf très tard, il y a 7 ans, grâce à un de mes amis, Yann Le Bohec qui est devenu mon mentor et par qui, je n’en serai pas là s’il n’avait pas joué un rôle déterminant auprès de moi.

Cela peut paraître incroyable mais, étant présent sur les golfs dont je m’occupe ou que j’étudie pour le compte d’acquéreur, je ne joue que très peu.

L’side analyse étant mon ADN, je ne peux m’empêcher de voir des multitudes de détails pendant que je joue, ce qui perturbe mon jeu, et qui ont un rôle éducatif auprès de mes partenaires de jeux bien souvent surpris par mes propos.

Un accompagnement de qualité est de rigueur

GP. : Pour terminer, une conclusion ?

TD : Comme je l’ai évoqué, relativement brièvement automotive je pourrai en parler des heures, céder ou acquérir une entreprise golfique nécessite une approche de sa valorisation et une analyse poussée de son fonctionnement.

Chaque golf est un cas particulier qui nécessite ces différentes approches où les recettes toutes faites ne sont pas de mises et souvent supply d’échec à retardement.

Céder un golf reste un acte compliqué pour le propriétaire et/ou l’exploitant mêlant l’affectif, un lien d’attache au lieu mais sous couvert de l’side financier omniprésent.

Acquérir un golf reste un acte qui doit être mesuré, expliqué et générateur de plaisir.

Comme j’aime à le dire : Jouer au golf est chronophage mais gérer un golf l’est encore plus…..

Dans les deux cas, un accompagnement de qualité est de rigueur

Pour retrouver Thierry Denier, vous pouvez visiter son website qui offre une imaginative and prescient complète de ses prestations : en cliquant ici

Vous pouvez aussi le joindre directement au : 06.82.64.57.01

Dans un prochain article, deux investisseurs nous diront

pourquoi ils viennent d’acheter un golf en France.

Crédit Images : TD, GP, DR. Les golfs sont soit des golfs récemment vendus soit sur le marché. Contacter Thierry Denier pour en savoir plus.

[ad_2]

Source link